消費税の課税対象と課税・不課税・非課税・免税の違い

近年、10%への増税や軽減税率などで話題になる消費税。

消費税の取扱いで重要なのが、ある取引が消費税の課税対象に該当するかどうかの判定です。

みなさんは、この判定を自信を持って答えることができるでしょうか。

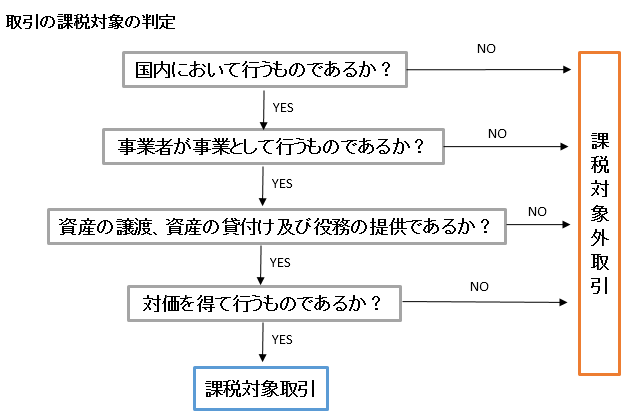

消費税の課税対象の判定

そもそも消費税とは、「国内において事業者が行った資産の譲渡等」と「保税地域から引き取られる外国貨物(いわゆる輸入取引)」に課される税金です。

(正確に言えば、平成27年度税制改正によって特定仕入れにも消費税の納税義務が生じます。)

つまり、全ての取引に課される税金ではないのです。

その為、法人等が取引を行う際などには、消費税が課される取引なのか、それとも課されない取引なのかを判断することが重要になるのです。

ある取引が消費税の課税対象になるか否かは、次の図の4つの事項をチェックして、これがすべてYESであった取引が「課税対象取引」となります。

また、これのどこかの段階でNOとなった取引は、消費税が課税されない「課税対象外取引」となり、こういった取引を「不課税取引」と呼んでいます。

課税対象の区分

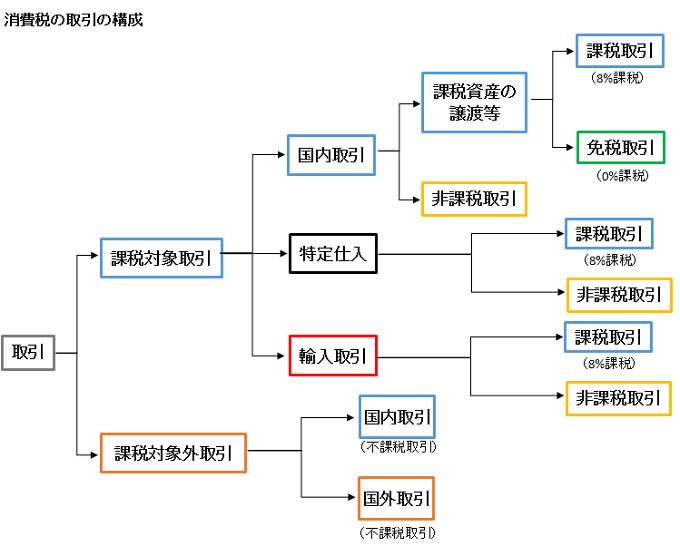

さらに、課税対象取引は、最終的には「課税取引」「非課税取引」「免税取引」の3パターンに分かれます。

課税取引は言葉通り、消費税が課税されているので、現在であれば本体価格に8%の消費税がかけて取引されています。

非課税取引も免税取引も、「消費税が発生しない」という意味においては同じです。

免税取引も非課税取引も、結局、消費税がかからないんだったら、同じようなものだろうと思った方がいるかもしれませんが、これは大きな間違いです。

(理由は下で書きます。)

これらの取引区分を整理して図に表わすと次のようになります。

非課税取引

消費税の非課税取引とは、本来は消費税をかけなくてはいけない取引なのですが、税の性格から課税することになじまなっかったり、社会的政策な配慮から消費税をかけないこととするものです。

その為、現行では次の項目に限定して非課税取が設けられています。

非課税対象取引

- 土地(土地の上に存する権利を含む)の譲渡及び貸付け

土地売ったり、土地を貸したりした取引には消費税は課しません、ただし、土地の貸付に関しては、貸付期間が一か月未満の場合や施設の利用に伴って土地が使用される取引は消費税が課されます。 - 有価証券、支払手段等の譲渡

有価証券や貸付金、売掛金等の譲渡する取引には消費税を課しません、ただしゴルフ場利用株式の譲渡は消費税が課されます。 - 利子を対価とする金銭の貸付、保険料を対価とする役務の提供等

預金、貸付金、国債等で受け取る利子には消費税を課しません。また保険料の受け取り等は消費税を課しません - 郵便切手、印紙及び証紙の譲渡

これらの取引は消費税を課しません、ただし日本郵便株式会社等や印紙うりさばき所が譲渡する場合に限り非課税であり、その他の者が譲渡する場合は課税されます。 - 物品切手の譲渡

商品券、プリペイトカード等などを譲渡する取引には消費税を課しません。 - 国等が行うものでその料金の徴収が法令に基づくもの、裁判所の執行官又は公証人の手数料を対価とするもの。

国等が行う登記証明や住民票の発行手数料等や、裁判所の執行官等に払う手数料は消費税が課されません。 - 外国為替業務に関わるもの(輸出取引となるものを除く)

外国為替取引や対外支払手段(信用状、旅行小切手)の発行などの取引には消費税を課しません。 - 健康保険法に基づく資産の譲渡等

健康保険法に基づく医療、療養等が非課税となります、健康保険法に基づかない医薬品(市販で売っている薬など)及び医療道具等には消費税が課せられ、自由検診(健康診断料や人間ドック費用)にも消費税は課せられます。 - 社会福祉事業等としての資産の譲渡等

介護サービスの費用や社会福祉事業や更生保護事業等に関係する取引には消費税を課しません。 - 助産に関わる資産の譲渡等

助産に関わる費用は基本的に消費税がかかりません。 - 埋葬料、火葬料を対価とする役務の提供

埋葬料と火葬料にかかる費用のみ消費税はかかりません、葬儀や墓石等の費用には消費税が課せられます。 - 身体障害者用物品の譲渡、貸付等

車いす、盲人安全つえ等の譲渡や貸付にかかる費用には消費税がかかりません。ちなみに、車いす等の部品等の取引には消費税が課せられます。 - 一定の教育として行う役務の提供

学校教育法に規定する学校の授業料、入学金、施設設備費等には消費税がかかりません、ただし予備校等における教育の費用には消費税が課せられます。 - 教科用図書の譲渡

教科書の譲渡は消費税がかかりません、ただし参考書や問題集等の補助教材については消費税が課せられます。 - 住宅の貸付け

住宅(社宅を含む)として使われる建物の貸付けには消費税がかかりません、ただし契約において人の居住の用に供することが明らかなものに限り、貸付期間が1月未満の場合には消費税が課せられます。

この内、1から7までが消費になじまないもの、8から15までが社会的政策な配慮に基づくものと言えます。

消費税が非課税となるものは以外と多いですね。

上の8、15などは比較的なじみ深いものではないでしょうか。

土地の譲渡等を筆頭に、これらの項目に関係する事業を行う方は、消費税が非課税となることを知った上で取引を考えていかなくてはなりません。

免税取引

国内で課税資産の譲渡等を行なうと、通常は課税取引となりますが、輸出及び輸出類似取引に該当する場合は消費税が免除されます。

これは、消費税はあくまで内国消費税であり、物品やサービスの消費に課される消費税のような間接税は、その消費される国で課税する(消費地課税主義)こととし、輸出した国では税負担がかからないようにするのが、国際的な慣行となっているからです。

この免税取引は、免税というよりは税率ゼロで課税する取引と考えた方が理解が早いと思います。

税率ゼロで課税することから、免税取引は、課税売上割合の計算上の課税売上高に含まれます。(次回詳しく説明します。)

免税対象取引

輸出免税等に該当する取引として、主に次のようなものがあります。

- 国内からの輸出として行なわれる資産の譲渡・貸付け

- 外国貨物の譲渡・貸付け

- 国内と国外にわたって行われる旅客・貨物の輸送

- 専ら3の輸送の用に供される船舶・航空機の譲渡・貸付け・修理で一定のもの

- 専ら国外と国外との間で行われる旅客・貨物の輸送の用に供される船舶・航空機の譲渡・貸付け・修理で一定のもの

- 外国貨物の荷役・運送・保管・検数・鑑定等の役務提供

- 国内と国外との間の通信・郵便・信書便

- 非居住者に対する無体財産権の譲渡・貸付け

- 非居住者に対する役務提供(一定のものは除く)

なお、輸出免税の適用を受けるには、輸出許可証、税関長の証明書や、輸出の事実を記載した帳簿・書類の保存等の要件を満たす必要があります。

非課税取引と免税取引の違い

上で「消費税が発生しない」という意味では同じだが、非課税取引と免税税取引とではその意味合いが大きく違うと書きました。

この2つの取引が大きく違う点は、免税取引が「消費税0%が課される取引」であるのに対し、非課税取引は「例外的に消費税が課されない取引」であるという点です。

どういうことかというと、免税取引は、0%といえども消費税が課されているので、仕入等で支払った消費税を控除することができます。

輸出専門業者等の極端な例では、売上の全てが免税取引の場合、還付申告によって仕入に係る消費税が全額還付され、結果として消費税を全く負担しないこともあります。

これに対して、非課税取引は、売上には消費税が課されていないため、仕入等で支払った消費税額があったとしても原則として差し引くことはできません。

こちらも極端な例ですが、売上の全てが非課税取引の場合は、仕入に係る消費税が全く控除できないことになるので、いくら消費税を納めていても還付されることはありません。

長くなってきたので、これらの詳しい説明等について次回書きたいと思いますので、気になる方はそちらのブログもお読みください。