特定期間って何?~法人の新規設立初年度は7カ月以下に~

少し古い話になってしまうのですが、平成23年の税制改正で、消費税の免税点について取扱いが変わっています。

この改正が行われるまでは、消費税の課税事業者の判定は、基準期間の課税売上高が1000万円を超えるかどうかで判定していました。

基準期間とは

個人事業者も法人も基準期間の目安は、2年前となります。

もう少し詳しく書くと、

- 個人事業者:前々年

- 法人:前々事業年度※

となり、個人事業・法人ともに新しく事業を始めた場合、2年前は事業を行っていないので、基準期間の課税売上高は0円(もしくは、課税売上高が存在しない)となります。

※法人の場合、基準期間のない事業年度であっても、その事業年度開始日における資本金の額又は出資の金額が、1000万円以上である場合は、納税義務は免除されません。

ただし、設立3期目以降は基準期間が存在するので、原則通り、基準期間における課税売上高で行うことになります。

また、

- 個人事業者合:相続により事業を受け継いだ

- 法人:基準期間が1年未満、決算期変更・合併・分割等を行った

等の場合には、基準期間の判定基準が変わってきますのでご注意ください。

個人事業者が法人成りをする場合の目的に、消費税の節税もあるかと思います。

個人事業者として継続して課税事業者だったとしても、法人は個人とは別者と取り扱われます。

その為、基本的に平成23年税制改正が行われる前までは、法人成りした設立2期まで課税事業者を免れることができていました。

しかし、この改正により、基準期間の他に、特定期間による判定基準が加わった為、簡単に「法人設立2期まで免税事業者ですよ」という訳にはいかなくなりました。

特定期間とは

個人事業者も法人も特定期間の目安は、1年前の前半6ヶ月です。

もう少し詳しく書くと、

- 個人事業者:前年の1月1日から6月30日

- 法人:全事業年度の開始後6ヶ月間

となり、この特定期間の課税売上高が1000万円超の場合には、課税事業者となります。

(課税売上高に代えて、給与等支払額の合計額が1000万円を超えたかどうかで判定することもできます。)

この特定期間での判定は、平成25年1月1日以後に開始する年又は事業年度から適用されています。

特定期間の具体例

個人事業者

この特定期間、個人事業者は暦年で判断しますので、いつ事業を始めた場合でも、今年の特定期間は前年の1月1日から6月30日となります。

なので、例えば

- 前年の7月から事業を始めた場合:特定期間が存在しない

- 前年の4月1日から事業を始めた場合:4月1日~6月30日までの課税売上高(又は給与等支払額)での判定

となります。

法人

法人の場合はかなり複雑な仕組みとなっています。

・月の途中で新たに法人を設立して、決算期末が月末という場合

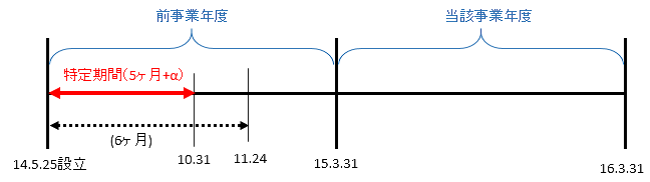

実務上よくあるケースですが、ここでは、5月25日に新規設立して、3月31日を決算日としている法人を例として挙げます。

この場合に6ヶ月の期間を、5月25日から11月24日までとすると、24日までに計上される売上と、24日以降に計上される売上を区分する必要が生じます。

このような場合には、事業者の事務負担等を考慮して、11月24日の直前の月末である10月31日を6ヶ月目とみなす特例があります。

この為、5月25日~10月31日までを特定期間として課税売上高等で納税義務の判定を行うことになります。(下図参照)

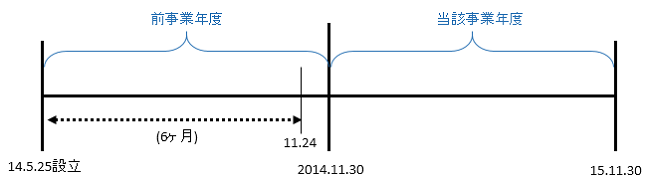

それでは、法人設立日が同じで、決算日が11月30日の場合はどうなるでしょうか?

前例と同じように、10月31日を6ヶ月目とみなして特定期間での判断が生じるのでしょうか?

実は、このような場合、「短期事業年度」という特例があり、短期事業年度となる前事業年度は特定期間とはならないとされています。

短期事業年度とは、

- 前事業年度が7ヶ月以下の場合

- 前事業年度が7ヶ月を超え8ヶ月未満の場合であって、前事業年度開始の日以後6ヶ月の期間の末日の翌日から前事業年度終了の日までの期間が2ヶ月未満の場合

のいずれかに該当する前事業年度のことをいいます。

簡単に言うと、前事業年度が7ヶ月以下の場合は、特定期間は前事業年度内には存在しません。

※ここで注意していただきたいのは、この場合の特定期間の判定が無くなるというわけではなく、特定期間の判定時期が前々事業年度に移行するということです。

その為、この例では、(新設法人の為)前々事業年度が存在しないので、特定期間での判定は必要なくなります。(下図参照)

この他にも、法人の場合、決算期変更をした場合等でも判定基準が異なることがありますのでご注意ください。

また、税務署から特定期間が異なる場合を、具体例を挙げて解説している「消費税法第9条の2 事業者免税点の判定について」が掲載されていますので、気になる方はこちらもお読みください。

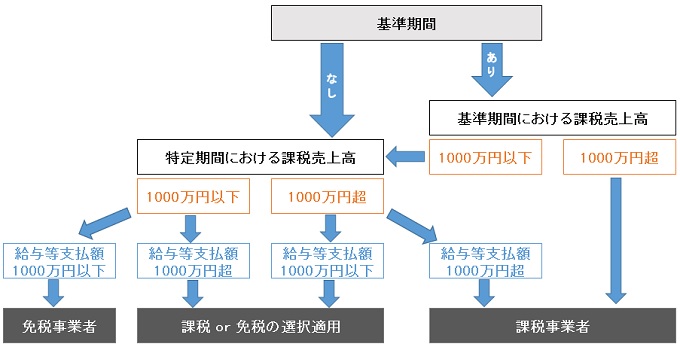

納税義務のフローチャート

この改正後の納税義務の判定をフローチャートに表わすと以下の様になります。

まずは、(基準期間があれば)基準期間の課税売上高によって課税事業者となるか否かの判定を行います。

この段階で、基準期間の課税売上高が1000万円を超えるような場合は、課税事業者となる点は、従来通りです。

次に、基準期間が存在しない or 基準期間の課税売上高が1000万円以下の場合には、特定期間の課税売上高(又は給与等支払額)が1000万円を超えているかの判定を行います。

(※仮に、課税売上高が1000万円を超えていても、給与等支払額が1000万円を超えていなければ免税事業者と判定できます。)

まとめ

設立初年度上半期で課税売上高(又は給与等支払額)が1000万円超となるような法人は、そんなに多くはないかもしれません。

しかし、個人事業者として順調に業績を伸ばして法人成りしたような場合には、あり得る話です。

そうなると、当初設立2期まで消費税の免税事業者となるという目的が達せられません。

そこで、そんな見込みの新設法人にお勧めなのが、初年度が短期事業年度に該当ようにするということです。

その方法としては、次の2つがあります。

- 設立時において初年度の期間を7ヶ月以下にする

- 初年度の途中に決算期変更を行って短期事業年度にする

2.の方法の場合には、設立後6ヶ月間の課税売上高や給与等支払額を確認した上で決算期変更すべきか否かを判断できるので、1.の方法よりも節税にはより有効となり得ます。

しかし、この場合は、かなり慎重な判断を素早くしなければならず、もしミスをしてしまうと、2年度目より課税事業者になってしまうリスクがあります。

その為、法人設立後半年間で、課税売上高も給与等支払額も1000万円を超えること見込まれる方は、初年度を7ヶ月以下とすることをお勧めします。

また、給与等支払額が1000万円を超えるかどうか微妙な方は、

- 給与の支給日をできるだけ遅らせる

- 賞与の支給を上半期ではなく下半期にする

などして、特定期間内の給与の支払回数を出来るだけ減らすという方法も有効かもしれません。

※給与等支払額は、特定期間中に支払った金額により判定する

現行の消費税は、上で紹介したように様々な特例が存在し、我々専門家にとってもかなり複雑な税制となっています。

このような複雑さを増す税制を理解し、経営に関わるすべての業務を自社の中だけで滞り無く処理していくことは、決して簡単なことではありません。

税制改正に随時対応し、また税務調査で否認されないためにも、我々のような専門家の知恵を活用してください。