相続・相続税の手続き

相続が発生すると、やらなければならないことが思いのほか多いことに気づかされます。

故人が亡くなって気持ちの上でも整理がつきづらい中、一気に法的手続きや相続問題が目の前に迫ってくる形になってきますので、相続や相続税の手続きに直面して混乱してしまわないよう、ひとつずつ整理して考えていきましょう。

相続税とは?

相続税は、相続もしくは遺贈によって財産を取得したときにかかってくる税金です。

「相続」とは、故人から法定相続人が財産を取得した場合のことを指し、

「遺贈」とは、遺言によって相続人やその他の人が財産を取得した場合を指します。

相続税には基礎控除がありますので、(現金に加え、土地や株式など)遺産の評価額が基礎控除の金額以下であった場合は相続税がかかりません。また、評価額が基礎控除を超えてしまった場合であっても「配偶者の税額軽減」「小規模宅地の評価減」などの特例によって相続税がかからないケースもございます。

上記が基礎控除額となりますので、法定相続人が多ければ多いほど基礎控除額は増えていきます。

※相続発生日が平成26年12月31日以前の場合は、税制改正前の「5000万円 + (1000万円 × 法定相続人の数)」となります。

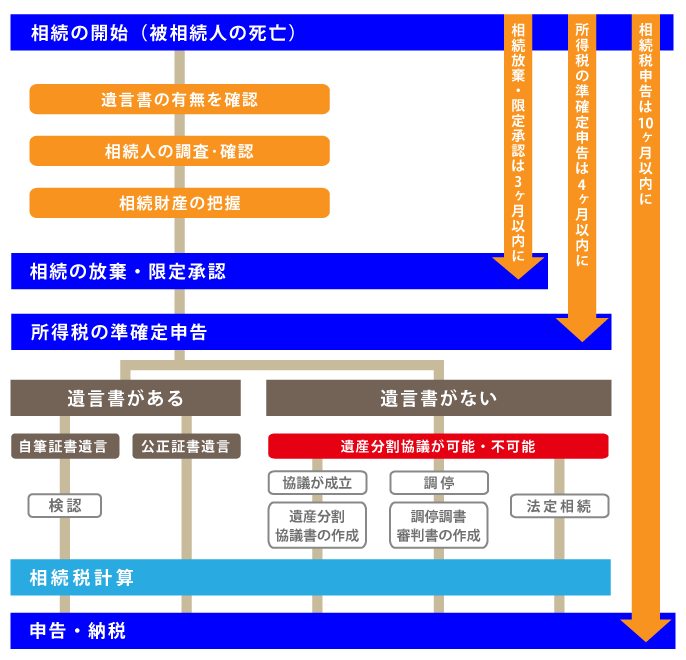

相続手続きのスケジュール表

相続放棄・限定承認(3か月以内)

「相続放棄」とは、相続人が被相続人の財産や債務等をすべて受け入れないことを指します。

例えば、被相続人が残した借金などは「負の財産」として、正の財産から差し引かれます。もし、相続分がマイナスの財産だった場合、「相続放棄」をすることによって負担をまぬがれることができます。

ただし、相続放棄は相続開始を知った日から3か月以内に家庭裁判所へ申述しなければなりません。

「限定承認」とは、正の財産の範囲内で負の財産も承継することを指します。

つまり、負の財産が正の財産を上回る場合、正の財産で清算できる分を承認するということです。これに対し、被相続人の(正負の)財産をすべて承継することを「単純承認」と言います。

この限定承認は相続開始を知った日から3か月以内に家庭裁判所へ申述しなければなりません。

所得税の準確定申告(4か月以内)

不動産所得や事業所得などの所得税の確定申告が必要な方は、翌年3月15日までに前年分の所得の確定申告を行いますが、その納付者が死亡した場合には、相続人がその年の1月1日から死亡までの日までの所得を「準確定申告」として手続きを行わなければなりません。

これは相続開始を知った日から4か月以内、相続人全員が納税者となって、被相続人の所得申請を行う義務があります。

相続税の申告・納付(10か月以内)

相続税がかかる場合、すべての相続人は相続開始を知った日の翌日から10か月以内に相続税の申告・納税を行わなければいけません。

つまり、申告期限までの10か月の間に「遺産分割協議」が整っていて、各相続人の相続分が決まっていて、相続税を算出できる状態になっている必要があります。

遺留分の減殺要求(1年以内)

もし、遺言に法定相続人であるはずの人への相続分が記載されていなかった場合であっても、最低限の相続分(遺留分)として保証される「遺留分の減殺請求」が民法によって定められています。これは、侵害を知った日から1年以内におこなう必要があります。

相続税の特例適用のための分割期限など(3年10か月以内)

相続税の軽減特例である「配偶者への税額軽減」「小規模宅地の評価減」などは、遺産分割協議書が整っていることが適用要件となっているため、申告期限までに遺産分割協議書が整っていない場合は「特例」の申告もできません。そのため、その後3年以内に協議が整えば、その時に特例を適用する申告内容を訂正することができます。