消費税の中間申告

消費税の中間申告・納付の概要

消費税を納める事業者は、直前課税期間の納税額に応じて年度途中に中間消費税を納める義務が発生します。

その義務が発生する事業者は、直前課税期間度の確定消費税の年税額が48万円を超える事業者です。

ここで気を付けていただきたい点は、この「48万円」というのは国税分だけで判断する為、地方消費税は含まないということです。

※消費税を納付する際には国税も地方税も一緒に支払っているため、分かれているという意識はほとんどないと思いますが、通常、消費税と言われているのは国税と地方税を含んだ金額なのです。

(現在の税率で言うと、国税である消費税率が6.3%、地方税である地方消費税率が1.7%、合計で8%となっています。)

この国税分の消費税額は、直前課税期間の消費税確定申告書の「差引税額 ⑨」欄を確認してください。

この金額が48万円(※)を超えていれば、(その消費税額によって回数等が変わりますが)消費税の中間申告・納付の義務があります。

※課税期間が1年に満たない場合は、年税額になおして判断します。

この消費税の中間納付が遅れた場合、納付の日までの延滞税も納付することになりますので注意が必要です。

直前課税期間の実績による中間申告・納付

消費税の中間申告は、直前課税期間の消費税額により、以下の3パターンがあります。

1.直前課税期間の消費税年税額が4,800万円を超える場合

- 中間申告回数:年11回

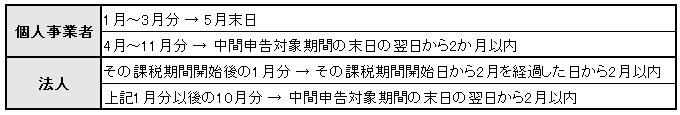

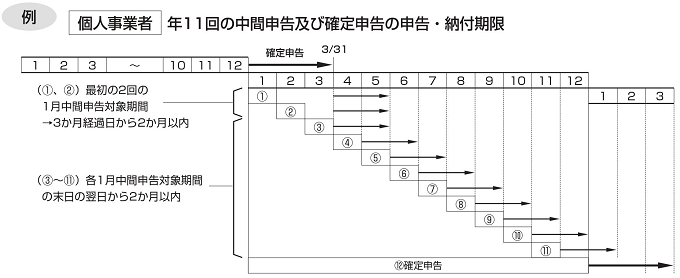

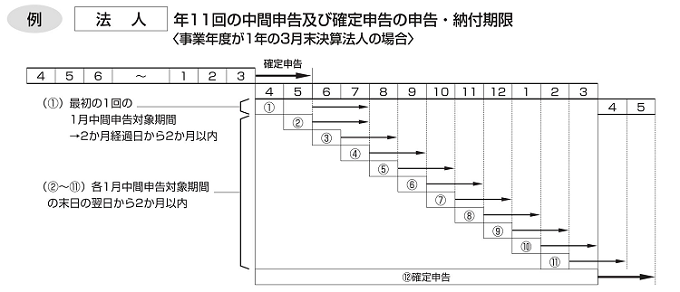

- 中間申告の提出・納付期限:以下の通り

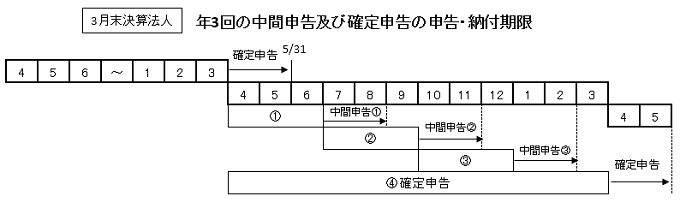

※この説明では分かりずらので、個人事業主と3月決算法人の中間申告・納付のイメージ図を載せておきます。

(出典:国税庁パンフレットの「消費税のあらまし」より) - 中間納付消費税額:直前課税期間の消費年税額×1/12

中間納付地方消費税額:上記消費税額×17/63(※)

※この割合が適用されるのは、「平成26年4月1日以後開始する課税期間に係る中間申告」です。

2.直前課税期間の消費税年税額が400万円を超え4,800万円以下の場合

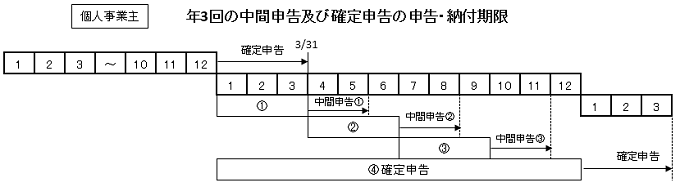

- 中間申告回数:年3回

- 中間申告の提出・納付期限:課税期間の初日以後3か月ごとに区分した各期間につき、その各期間の末日の翌日から2か月以内

※ここでも、個人事業主と3月決算法人の中間申告・納付のイメージ図を載せておきます。

- 中間納付消費税額:直前課税期間の消費年税額×3/12

中間納付地方消費税額:上記消費税額×17/63

3.前課税期間の消費税の年税額が48万円を超え、400万円以下の場合

- 中間申告回数:年1回

- 中間申告の提出・納付期限:課税期間の初日以後6か月ごとに区分した各期間につき、その各期間の末日の翌日から2か月以内

※このイメージ図は省略させていただきます。 - 中間納付消費税額:直前課税期間の消費年税額×1/12

中間納付地方消費税額:上記消費税額×17/63

仮決算による中間申告・納付

中間申告納税額の計算方法には、上記の前年実績による方法の他に、仮決算による方法により計算することもできます。

仮決算による方法とは、その名前の通り、中間申告をすべき各期間(例えば、中間申告が年1回であれば、6か月間)で仮に決算をして申告・納税を行う方法です。

なお、この方法の場合、計算した税額がマイナスとなっても、納付額がゼロになるだけで還付を受けることはできません。

また、仮決算を行う場合にも、簡易課税制度の適用があります。

この方法は、仮の決算処理を行わなければならないので、本来だったら年1回の決算処理の手間をその回数分掛けることになるというデメリットがあります。

しかし、前年に比べ業績が下がっている等の場合は、中間申告による納税額を減らし資金繰りを楽にできるというメリットもあります。

消費税の中間申告にはこういった細かい規定が存在しており、特に一月中間申告や三月中間申告に該当する方は処理が多くなるのでご注意ください。

税に関するご相談があれば、どんなことでもお気軽に朝日税理士法人までご相談ください。