出張旅費には本当に所得税がかからない?

過去にも「《出張旅費》は非課税??」というブログを書いていますが、この出張旅費についてもう少し詳しく見てみたいと思います。

役員や使用人に支給する手当は、原則として給与所得となります。

具体的には、残業手当や休日出勤手当、職務手当等のほか、家族手当、住宅手当なども給与所得となります。

しかし、例外として、次のような手当は所得税が非課税となると規定されています。

- 通勤手当のうち、一定金額以下のもの

- 転勤や出張などのための旅費のうち、通常必要と認められるもの

- 宿直や日直の手当のうち、一定金額以下のもの

この2の「転勤や出張などのための旅費のうち、通常必要と認められるもの」がいわゆる出張旅費・日当と呼ばれるものです。

法人の場合、出張旅費規程を作成して、(役員だけでなく)全ての従業員にその規定に則った金額が支給されていれば、出張旅費・日当として支給が可能となります。

しかし、当然のことですが、「出張旅費規程を作って全従業員に支給していさえすれば、出張旅費・日当がどんな金額でも非課税になる」というわけではありません。

そもそも出張旅費・日当とは

そもそも出張旅費・日当とは、雇用主(会社や事業主)からの命令により出張を行った場合に、通常であれば支出しなくてよかった旅行費用を補てんするための実費弁償であると考えられます。

その出張旅費の中身としては、新幹線や飛行機などの運賃、ホテルなどの宿泊費といった旅費の他に、その旅行中の食費や諸雑費の支出を補うための日当が含まれます。

これらの費用は、(実費精算するのが望ましいですが)その出張の目的や目的地、旅行者の地位などによって一様ではないことから、そのすべてを実費精算するのは規模が大きくなればなるほど難しくなります。

その為、その出張旅費として給与所得者が受けた金額が、その出張に通常必要と認められる範囲内であれば、(元々、実費弁償が基本の考え方にあるので)所得税を非課税としているのです。

(自分が先に立替て支払った金額が返ってきただけなのに、そこに所得税等までかけられたらたまったものではないので当たり前と言えば当たり前ですが・・・)

その反対に、金額が通常必要と認める範囲を超える場合には、その超えた金額については給与課税されてしまいます。

決して「出張でお疲れだろうから、このお小遣いは非課税ね」というような趣旨の規定ではありませんので、誤解をされないように注意して下さい。

通常必要と認められる範囲とは

では、「通常必要と認められる範囲っていくらなの?」ということをよく聞かれます。

しかし、給与所得者に対する出張旅費の非課税については、所得税法第9条第1項第4号に、

給与所得を有する者が勤務する場所を離れてその職務を遂行するため旅行をし、若しくは転任に伴う転居のための旅行をした場合又は就職若しくは退職をした者若しくは死亡による退職をした者の遺族がこれらに伴う転居のための旅行をした場合に、その旅行に必要な支出に充てるため支給される金品で、その旅行について通常必要であると認められるもの

とあるだけで、具体的な金額の参考になる判例等もほとんどありません。

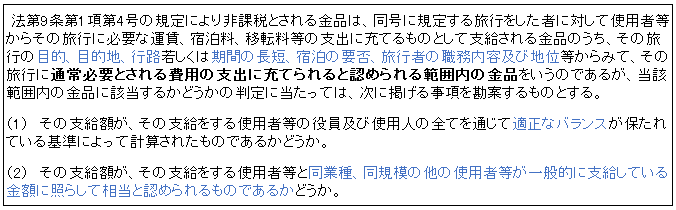

その為、具体的な非課税の範囲については、以下の所得税基本通達9-3≪非課税とされる出張旅費の範囲≫を参考に考えるしかありません。

しかし、この通達も非課税の範囲についての考え方を示しただけで、具体的な非課税の限度額については規定されていません。

その為、「いくらなら給与課税されないの?」と聞かれても明確な回答はできないのが実情です。

したがって、日当等の金額については、自社で適切な金額を設定して運用していくことになります。

そこで、適切な金額の設定の一つの参考になるのが、前のブログにも書いていますが、産労総合研究所という民間のシンクタンクが3年に1度行う出張旅費の支給状況調査のデータです。

最新版のデータは、2015年度国内・海外出張旅費調査ですので確認してみて下さい。

適切な金額については明確な回答はできませんが、一応、基本通達について少し解説をしておきます。

(1)の適正なバランスについて

特定層(一部の役員等)にのみ有利な出張旅費規程になっていないかどうかがが問題となります。

本来は、役職等によって旅費や日当の金額を変更しても、それが職務の内容や地位を考慮した結果の範囲内であれば問題ありません。

例えば、社長を含めた役員は新幹線はグリーン車に乗ってもOKだが、平社員は普通車しかダメとかなら認められると思われます。

しかし、平社員は日当が1,000円なのに対して、社長は日当が50,000円になっていると、この差の妥当性を説明するのはなかなか難しくなるのではないでしょうか?

このように役職等によって支給額を差を設けても構いませんが、特定層のみを優遇したような規定は認められない可能性が高くなります。

(2)の同業種、同規模の他の使用者等が一般的に支給している金額に照らして相当と認められるものであるかについて

同業種・同規模の会社と比較して、自分の会社の手当に正当性が有るか否かを判断することとなります。

税務署から何かしら指摘された時に、同じような金額を設定していれば反論しやすくなると思います。

逆に、税務署側が出張旅費が過大だと主張する場合の出張手当の適正額は、税務署が「同規模・同業他者の出張旅費規程の情報を収集」して「その平均額」が適正額とされるのではないかと思います。

これまでの裁決・判決に具体例が無いので、あくまで推測ですが 🙁

計算例

例えば、代表取締役の出張旅費規程が

- 交通費は実費精算

- 宿泊費は1泊15,000円(定額支給)

- 日当は1日30,000円(定額支給)

となっている法人を例に、ちょっと計算をしてみたいと思います。

この法人の代表取締役が2泊3日の国内出張に行き、そこで実際に個人が支払う旅費等は、宿泊費の16,000円(1泊8,000円×2泊)だけだったします。

(出張先での外食等も得意先の接待等ということで会社清算とした)

しかし、出張旅費規程上、この代表取締役が受け取れる出張旅費・日当は

- (15,000円 × 2泊)+(30,000円 × 2.5日)= 105,000円

にもなります。

そうすると、この1回の出張での、実際に代表取締役が支払った実費と受け取った出張旅費・日当の差額は89,000円にもなります。

仮にこのような出張が毎月3回程度あったとすると、年間では

- 89,000円 × 3回 × 12ヶ月 = 3,204,000円

にもなります。

これは、少し極端な例かもしれませんが、このような金額が課税もされずに法人から個人に移転しているとなったら違和感を覚えるのではないでしょうか。

まとめ

こういう話をしていると、どこで仕入れてきた情報かわかりませんが、「知り合いの会社はもっと高い出張旅費・日当に設定しているが税務調査を通った」といったことを言われることもあります。

それは、当たり前と言えば当たり前なのですが、調査する時間もある程度限られているので、税務調査ですべての事項を調査するわけではありません。

その為、指摘されなかったことのみをもって、その金額や処理が正しいと認められたことにはなりません。

次回の税務調査で指摘をされることも十分にあり得ます。

また、出張旅費として処理した後でも、税務調査等で給与であると判断された場合は、会社に源泉徴収義務違反があったと判断され、修正申告が必要となったり、追徴課税されてしまう可能性もあります。

また、出張旅費ではなく給与と判断された場合には、仕入税額控除に含めることができないため、消費税の納税額も変わってしまう可能性があります。

この場合も納付すべき消費税額も増えます。

出張旅費について不明な点がある場合は、朝日税理士法人までお気軽にご連絡ください。