平成27年度税制改正~国境を越えた役務の提供に対する消費税課税の見直し~

平成27年度税制改正(消費税)において、国内外間における電子書籍・音楽・広告の配信等の電気通信回線を介して行われる役務の提供(電気通信利用役務の提供)について、以下のような見直しがありました。

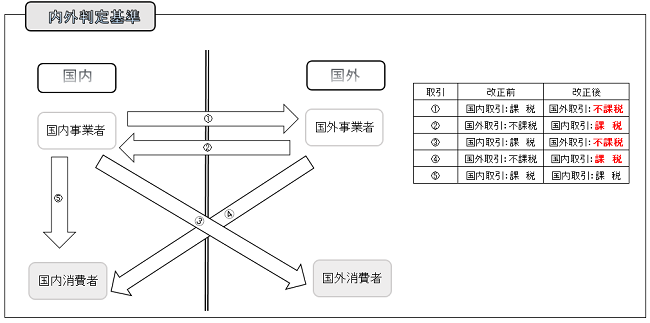

国内取引の内外判定基準の見直し

従来、日本国内で受ける電気通信利用役務の提供は、その提供者が国外事業者(日本国内に本店又は主たる事務所を有しない法人等)であった場合、その役務の提供が国内外にわたって行われるため、その役務の提供者の事務所等の所在地を判定基準として、「国外取引」=「不課税」となっていました。

そこで、この内外判定基準を見直し、電気通信利用役務の提供については、「役務提供を受ける側」に内外判定を変更しました。

この変更が、今回の前提となり、平成27年10月1日以後行われる取引について適用となります。

イメージとしては下の図のようになります。

課税方式の見直し

消費税は基本的に、役務の提供者が消費税を預かって申告納税する仕組みです。

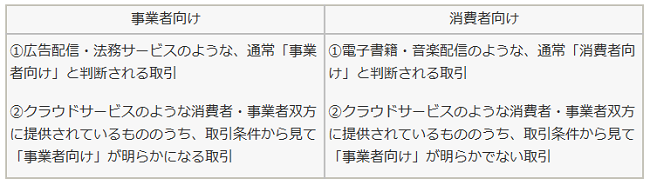

しかし、今回の改正で、電気通信利用役務の提供については、

- 事業者向けについては、役務の提供を受ける国内事業者が申告納税する仕組み(リバースチャージ方式)

- 消費者向けについては、役務の提供を行う国外事業者が申告納税する仕組み(国外事業者申告納税方式)

に見直されます 。

その前提として、電気通信利用役務を「事業者向け」と「消費者向け」(下図参照)に区分します。

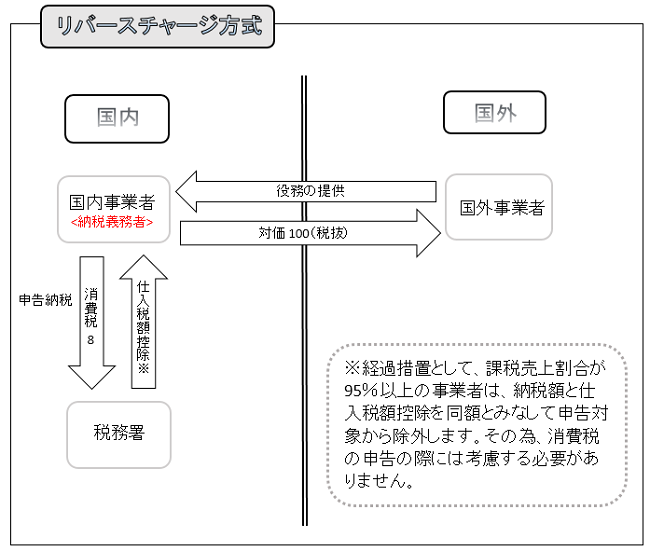

事業者向けの電気通信利用役務の提供の消費税の課税方式(リバースチャージ方式)について

先ほども書きましたが、普通、消費税は役務の提供者である「売り手」が預かって、税務署に申告納税する仕組みです。

しかし、簡単に言ってしまうと、このリバースチャージ方式は、役務の提供を受けた側である「買い手」が税務署に申告納税する仕組みなのです。

例えば、国内事業者が、インターネット広告を毎月100円で国外事業者に依頼していた場合、今までは「不課税」でしたが、平成27年10月からは「課税」の対象となります。

さらに、この場合リバースチャージ方式が採用される為、「国内事業者(買い手)」が消費税8円を税務署に申告納税することになるのです。

そうすると、国内事業者が対価の中から「消費税8円」を預かって、手取りだけ国外事業者に支払うことになります。

イメージとしては下の図のようになります。

ここまで読んで下さった方は感じておられるかもしれませんが、このリバースチャージ方式、給与の源泉徴収に似ていると思いませんか?

リバースチャージという聞きなれない言葉ですが、給与の源泉徴収の手間が増えたと思えばなじみ深いものと思えるかもしれません。(確実に手間は増えますが(-_-;))

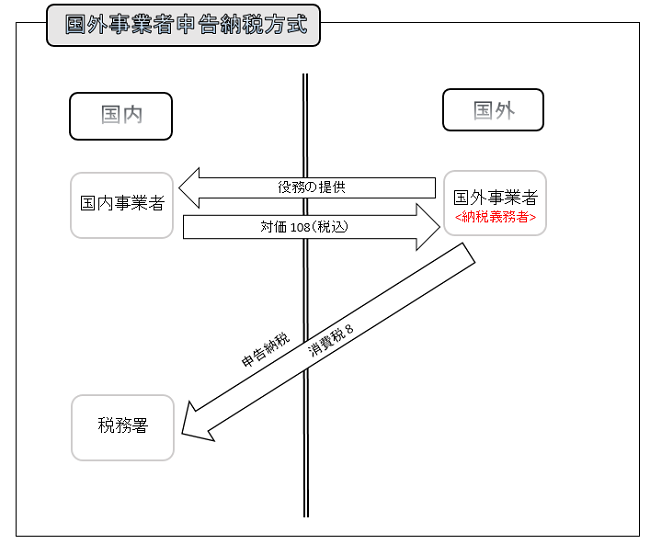

消費者向けの電気通信利用役務の提供の消費税の課税方式(国外事業者申告納税方式)について

「消費者向けの電気通信利用役務の提供」の課税方式は、「国外事業者申告納税方式」です。

この方式の場合、国外事業者が自ら「納税義務者」となります。

イメージとしては下の図のようになります。

この図を見ると、よくある取引ではないかと思われるかもしれません。

確かに、取引の相手先が国内事業者であればよくある取引です。

その為、消費税も払っているし、消費税額の8円部分を仕入税額控除として申告したいところです。

しかし、この取引が国外事業者からの「消費者向けの電気通信利用役務の提供」の場合は、当分の間、(消費税を支払っているにもかかわず)仕入税額控除の対象外※となってしまいます。

※ただし、下の登録国外事業者に該当する者から役務の提供を受けた場合は、登録国外事業者の登録番号等が記載された請求書等の保存を要件として、仕入税額控除制度の適用が認められます。

登録国外事業者制度

登録国外事業者は、次に掲げる要件を満たす一定の国外事業者(事業者免税点制度の適用を受けない者に限ります。)とされています。

- 国内において行う電気通信利用役務の提供に係る事務所、事業所その他これらに準ずるものの所在地が国内にあること又は消費税に関する税務代理人があること。

- 国税の滞納がないこと、登録国外事業者の登録取消しから1年を経過していること。

この登録申請には、平成27年7月1日以後にできることとされており、納税地を所轄する税務署長を経由して国税庁長官に申請書を提出し、国税庁長官の登録を受けます。

これは申請ですから、基本的に承認か却下の決定権は税務署側にあります。(却下されるということもあり得るということです。)

また、登録した登録国外事業者の事業者名等については、登録次第、国税庁ホームページで公表されるようですので、関係のある方は要チェックです。

このように仕入税額控除の対応に差をつけることで、国外事業者に対して申告納税を把握しやすい「登録国外事業者」の登録を推進することが狙いのようですね。

消費税率10%への引上げ時期(平成29年4月1日)の改正を受けて、軽減税率(複数税率)の導入も議論されていますが、消費税の仕組みはますます複雑になっています。

軽減税率が導入されても本体価額そのものが値上げされると、税込金額では軽減税率の意義が失われることもあります。

消費者の意向と企業の経済行為は必ずしも一致しません。

個人的には、わかりやすいシンプルな税制であってほしいと思います。