《出張旅費》は非課税??

ブログの参考にといろいろなサイトを巡っていて、『出張旅費は非課税』という言葉を目にしました。

法人からみると、「給与」で支給しようと「出張旅費」で支給しようと、(消費税を考慮しなければ)決算書の当期純利益は変わりません。

当然、法人税も変わらないです。

それなのに『非課税』とは、どういうことなのか?

今回は出張旅費の非課税についてのお話したいと思います。

出張旅費の非課税

先程も言ったように、決算書の当期純利益は変わらないため、確かに法人側の課税は変わらないのですが、実は、受け取る個人の所得税は影響を受けるのです。

「給与」として受け取れば、通常の給与と別に支給されていようと、給与から天引きされる源泉所得税の計算上、給与に含めて計算されます。

つまり、受け取る側で「所得税」がかかるのです。

ところが、 「出張旅費」として受け取った場合は、

- 転勤や出張などのための旅費のうち、通常必要と認められるもの

については非課税で支給できる、と国税庁でも示しています。

つまり、受け取る側が「非課税」というわけです。

通常必要と認められる出張旅費とは

では、通常必要と認められる「出張旅費」とはどういったものなんでしょう?

- 通勤手当のうち一定金額以下のもの(電車・バス通勤者/マイカー・自転車通勤者)

- 転勤や出張などのための旅費のうち、通常必要と認められるもの

- 宿直や日直の手当のうち、一定額以下のもの

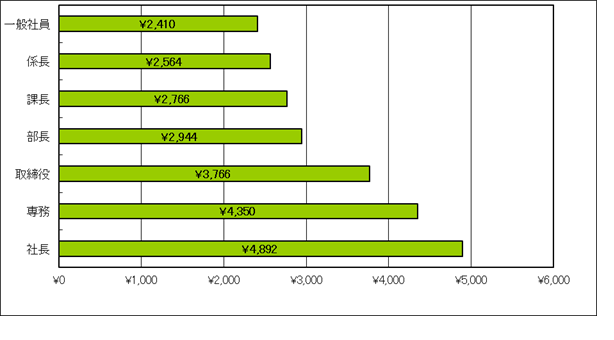

ちょっと古い資料ですが、2013年7月に産労総合研究所によって行われた「2013年度国内・海外出張旅費調査」によると日当や出張旅費の平均・相場は以下のようになっています。

↓↓↓

国内宿泊出張における日当の平均支給額

社長でも1万円も出ないんですね!! ちょっと、以外でした。

この平均額は「通常必要と認められる金額」を検討する上での目安になると思います。

この金額が安いかどうか個人の差はあると思いますが、「通常必要と認められる」の定義は、所得税の節税になるほどのものでは無いように私は思いました。

税金について気になる事があれば朝日税理士法人までご連絡ください。