スーツで節税?!

「節税」は法人や個人事業主のためのもの。

サラリーマンは節税できない・・・なんて思っていませんか?

会社勤めをしている方でも、自営業者と同じように、仕事に必要だと認められた経費がある一定額を超えれば、確定申告によりその超える部分の金額を給与所得控除後の所得金額から差し引くことができる「給与所得者の特定支出控除」制度があります。

「給与所得者の特定支出控除」として認められるのは、以下の6種類です。

- 通勤費・・・一般の通勤者として通常必要であると認められる通勤のための支出

- 転居費・・・転勤に伴う転居のため、通常必要であると認められる支出

- 研修費・・・職務に直接必要な技術や知識を得ることを目的として研修を受けるための支出

- 資格取得費・・・職務に直接必要な資格を取得するための支出(弁護士、公認会計士、税理士などの資格取得費)

- 帰宅旅費・・・単身赴任などの場合、勤務地または住まいと、自宅との間の旅行のために通常必要な支出(上限回数あり)

- 勤務必要経費・・・職務と関係のある新聞や書籍、雑誌などの購入、職場で着るスーツや制服、事務服、作業服、得意先や仕入れ先などへの職務に通常必要な交際費(上限65万円)

これらの六つの特定支出は、いずれも給与の支払者(給与を支払う会社等)が証明したものに限られます。

国税庁が発表している証明用の様式は「特定支出に関する証明の依頼書」の通りです。

※通勤費や研修費などは、会社が支払っている場合もあれば自腹で支払っている場合もあると思います。会社が支払っている場合で、その支払ってもらった部分に所得税が課税されていないときは、支払ってもらった部分は特定支出から除かれることになります。

実際に特定支出控除として該当するものは資格取得費や勤務必要経費などが該当することが多いようです。

特定支出控除の計算

上の1~6の合計額が、次の金額を超えるときは、確定申告によりその超える部分の金額を給与所得控除後の所得金額から差し引くことができます。

- 給与等の収入金額が1,500万円以下 ⇒ 給与所得控除額 × 1/2

- 給与等の収入金額が1,500万円超 ⇒ 125万円

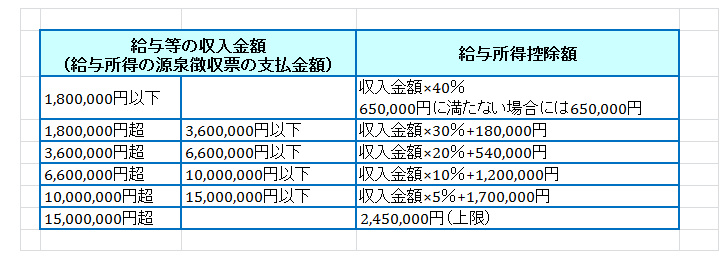

「給与所得控除額」は給与に応じて以下のように決まっています。

例えば、給与収入が600万円の方が、この特定支出控除を受けようと思えば・・・

- 給与所得控除額の計算 : 600万円 × 20% + 54万円 = 174万円

- 特定支出控除下限額の計算: 174万円 × 1/2 = 87万円

となりますので、1年間で87万円以上、上記1~6に該当する特定支出があれば、87万円を超えた金額が所得控除されるます。

どういうことかというと、この方に1年間で100万円の特定支出があれば、

- 100万円 – 87万円 = 13万円

が、確定申告をすれば給与所得控除されるということです。

気になる節税額はいくらぐらい?

皆さんが気になるのは、結局いくら税金が安くなるかっていうことだと思います。

誤解される方が多いのですが、基準額を超えた部分の全額が節税できるわけではありません。

その金額に税率をかけたものが節税額となるのです。

上の例を使って簡単に計算してみたいと思います。

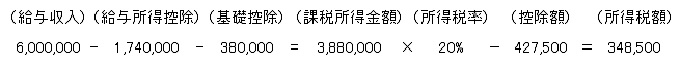

給与所得控除と基礎控除以外に所得控除が無く、特定支出控除を使用しなかった場合は

となります。

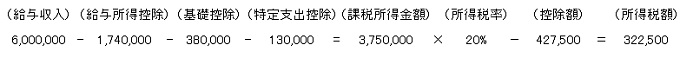

一方、特定支出控除を使用した場合は、

となり、所得税額の差額は、26,000円となります。

この計算は所得税額だけですので、個人住民税や復興特別所得税は加味していませんが、それらを加味したとしても、節税額は40,000円ぐらいだと思います。

この4万円を節税するために、100万円もの出費と、会社から証明をもらったり確定申告の為にかなりの労力が必要となるのは、簡単に想像できると思います。

平成24年度税制改正で、多少は使い勝手がよくなったと言われていますが、それでもまだまだ使用者は少ないのは、こういった費用対効果の側面もあるのかもしれません。

まとめ

特定支出控除は会社の証明が一つ一つ必要であり、給与所得控除額の1/2を超えた部分でないと控除が出来ないため実際に控除を受けれるにはハードルが高いものです。

そういったこともあり制度自体は浸透しているとは言い難いです。

ただ、認められる支出の範囲自体はわりと広く、資格取得の費用や勤務必要経費等にお金をかけていれば該当することも十分にありえます。

もしかしたら該当するかな?と思われる方は検討してみるのも良いのではないでしょうか。