事前確定届出給与はあくまで職務執行期間!!

今回は事前確定届出給与の提出時期等について説明したいと思います。

まず事前確定届出給与を簡単に説明すると。

事前確定届出給与とは・・・ 通常、役員への賞与等は法人税を計算する上で損金に入れることは出来ませんが、事前に賞与等の額及び支給日を取り決め、決めておいた通りに支払を行えばその賞与等の額を損金とすることを可能とするものです。

事前確定届出給与は届出の提出時期等に細かな規定がありますので以下で説明します。

事前確定届出給与の提出時期

- 下記2又は3に該当する場合を除き、株主総会等の決議によりその役員の職務につき「所定の時期に確定額を支給する旨の定め」をした場合における当該決議をした日(同日がその職務の執行を開始する日後である場合にあっては、当該開始する日)から1月を経過する日までです。

ただし、その日が当該事業年度又は連結事業年度開始の日の属する会計期間開始の日から4月を経過する日(保険会社にあっては、当該会計期間開始の日から5月を経過する日。以下「会計期間4月経過日等」といいます。)後である場合には当該会計期間4月経過日等までです。 - 新たに設立した法人がその役員のその設立の時に開始する職務につき「所定の時期に確定額を支給する旨の定め」をした場合には、その設立の日以後2月を経過する日までです。

- 臨時改定事由(法人税法施行令第69条第1項第1号ロに規定する役員の職制上の地位の変更、職務の内容の重大な変更その他これらに類するやむを得ない事情をいいます。)により当該臨時改定事由に係る役員の職務につき「所定の時期に確定額を支給する旨の定め」をした場合(当該役員の当該臨時改定事由が生ずる直前の職務につき「定め」があった場合を除きます。)については、次に掲げる日のうちいずれか遅い日までです。

- イ 上記1に掲げる日(上記2に該当する場合には、2に掲げる日)

- ロ 当該臨時改定事由が生じた日から1月を経過する日

(注) 役員の当該臨時改定事由が生ずる直前の職務につき「定め」があった場合には、変更届出となります。(国税庁HPより)

具体例

では、提出期限までに届出を提出したら、損金算入になるか否かを検討していこうと思います。

届出を無事提出しても、損金として認められなければ法人にとって大きなダメージになりかねません・・

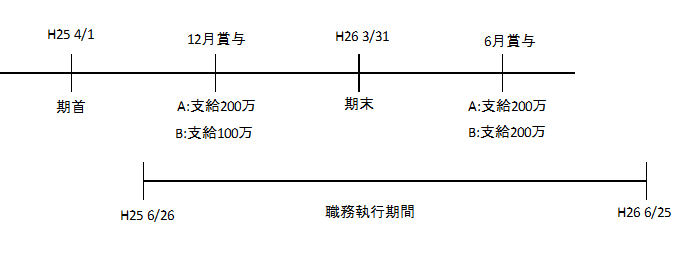

例1(A.B共に12月・6月賞与は200万円の届出提出)

※一般的に役員給与は、定時株主総会から次の株主総会までの間の職務執行の対価であり、当該職務執行の期間を一つの単位として判定すべきである。

よって、12月支給分が届け出通りでないため、12月支給分及び6月支給分の合計額が損金不算入となる。

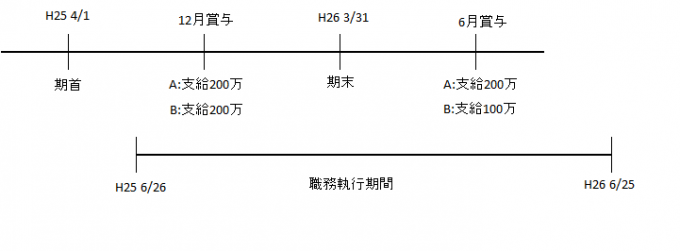

例2(A.B共に12月・6月賞与は200万円の届出提出)

※12月分の支給額は損金算入の余地があります。

なぜならば、事前の定め通りに支給しなかったH26年6月給与は、その支給をしなかったことによりH26年3月期の課税所得に影響を与えるものではないため、同年27年3月期に支給した給与の額のみ損金不算入と取り扱っても差支えないと考えられます。

平たく言えば、支給日の属する事業年度の課税所得に影響がないときは、例外として損金算入を認めるということです。

事業は浮き沈みするもの・・先1年を見通し「事前確定届出給与」を提出することになりますが、なかなか予定通りに事業は進まないものです。

しかし、あくまで職務執行期間を通じて損金算入・損金不算入を判断することを覚えておいてください。

そしてなにより、無理のない金額を設定し、届出した通りに支給をする気持ちを忘れないでいただきたいと思います。