児童手当の所得制限について

児童手当の所得制限

「役員報酬を増額したいが、児童手当の所得制限にひっかからないようにしたい」というご質問をいただきましたので調べてみました。

所得制限内であれば、子供1人について1万円から1万5千円が受け取れるのに、所得制限に引っ掛かると1人5千円になります。

この差は大きいですね。

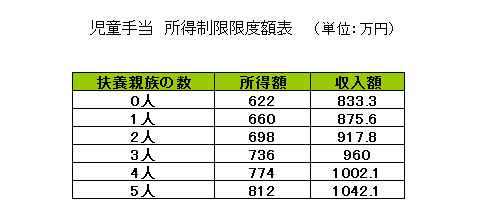

児童手当の所得制限における収入額及び所得額の制限額は以下の金額となります。

※扶養親族の数が6人以上いる場合の限度額(所得額)は、扶養親族の数が5人の場合(812万円)に、一人につき38万円を加算した金額となります。

実は、この児童手当の所得制限はかなり難解です。

「扶養親族数と所得額と各種控除によって所得制限額が変わる」ということで、所得税とよく似てはいますが、はっきり言って似て非なるものです。

例えば「扶養親族等が3人であれば、収入額960万円、所得額744※万円」が所得制限限度額であり、これに控除額を加えた額が実際の限度額になるわけですが、この「扶養親族」「収入額」「所得額」全て所得税とは異なっているのです。

※所得制限限度額736万円に社会保険料及び生命保険料控除相当額として一律に控除される8万円を加算した金額。

児童手当の所得制限の特徴

●児童手当における扶養親族等

扶養親族等の数は、基本的には、税法上の控除対象配偶者及び扶養親族ですが、年少扶養を含みます。

●児童手当における収入額

基本的には前年の所得税における所得額ですが、「所得額に給与所得控除額等相当分を加算した額」です。

厚生労働省の資料でも目安として出ていますが、「実際の運用は所得額で行い、収入額は用いない」と明記されています。

●児童手当における所得額

「扶養親族等が3人であれば、収入額960万円、所得額744万円」

「扶養親族等が2人であれば、収入額917.8万円、所得額706万円」というのですが、違和感があります。

所得税の計算にあたっては収入から経費を差し引いて所得をまず出して、所得から差し引かれる額(所得控除額)を差し引いて課税所得を算定します。

その流れでは、扶養控除は所得から差し引かれる金額に含まれるのですが、児童手当の資料では、「扶養親族等の人数で所得制限限度額が決定される」という考え方です。

●児童手当における各種控除額

「医療費控除」「雑損控除」「小規模企業共済等掛金控除額」「障害者控除」「寡婦(夫)控除」「勤労学生控除」とこれだけです。

かなり少ないですね。

社会保険料及び生命保険料控除はなく、「社会保険料及び生命保険料控除相当額として、所得から一律に8万円控除される」という方式になっています。

限度額ぎりぎりになった場合の対処として、「小規模企業共済等掛金控除」は使えますね。

通常、自分の意思で金額を変えられるのはこれくらいだと思います。

なかなか書いていても難解な内容なので、簡単に書くことが難しいですね …

疑問点がありましたら、お気軽に朝日税理士法人までご相談ください。