役員報酬と配当、どちらが有利?

平成26年度税制改正における給与所得控除の見直し

平成26年度税制改正で、給与所得控除の見直しが行われました。

給与所得控除の上限の引き下げです。

現行、給与収入が1,500万円を超える場合の給与所得控除額の上限額は245万円ですが、

平成28年分及び平成29年分以後の所得税については、以下の通り引き下げられます。

| 現行 | 平成28年分の所得税 | 平成29年分以後の所得税 | |

| 上限が適用される給与収入 | 1,500万円 | 1,200万円 | 1,000万円 |

| 給与所得控除の上限額 | 245万円 | 230万円 | 220万円 |

要は、給与所得控除の上限額が適用される給与収入を超えると、その超過部分については必要経費ゼロで所得税が課されるというわけです。

時代劇の極悪代官様のように、酷なことをするものです。不労収入じゃあるまいし。

剰余金の配当の検討

少しでも手取り額が多くなるようにするにはどうしたらよいでしょう。

国内の中小企業(未公開会社)は、資本と経営が分離していない同族会社のケースがほとんどです。

そうなると、「役員=株主」となります。

儲かっている会社であれば、剰余金の配当も経営判断の一つです。

上場株式等以外の配当等の場合、1回に支払を受けるべき配当等の金額が、次により計算した金額を超えると、確定申告をする必要があります。

10万円×配当計算期間の月数 ※÷12

※配当計算期間が1年を超える場合には、12月として計算します。

また、配当計算期間に1月に満たない端数がある場合には、1月として計算します。

確定申告をする必要があるならば、給与所得と同じ総合課税となります。

配当所得があるときには、確定申告で「配当控除」という税額控除を受けることができます。

配当控除とは

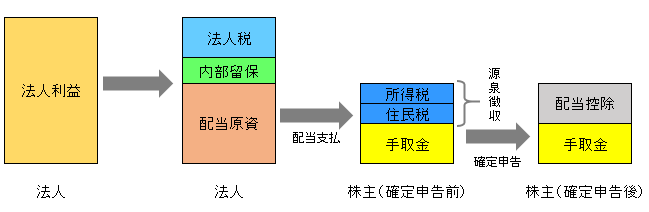

配当控除とは、法人税と所得税・住民税の二重課税を調整するために設けられた税額控除制度です。

どういうことかというと、株式配当金にはまず、配当原資である法人利益に対して法人税が課せられます。

その配当原資を株主に配当する際に、所得税・住民税が源泉徴収という形で課されます。

法人利益という一つの利益に、税が2重に課税されるのはおかしいということで、配当控除という形で株主へ還元するようになっています。

(イメージとしては下図の様になります。)

配当控除の計算

配当控除の金額がどのくらいになるかは納税者の課税総得所得金額によります。

非上場株式の配当に限定しますと、以下の様になります。

- その年分の課税総所得金額が1千万円以下の場合・・・・・配当所得の10%

- その年分の課税総所得金額が1千万円を超える場合・・・・・イ×10%+ロ×5%

イ 配当所得の金額-(課税総所得金額-1,000万円)

ロ 配当所得の金額-イ

(注)イがマイナスとなる場合は0となります。

計算例

①総所得金額が686万円、そのうち非上場株式の配当所得が50万円、所得控除が38万円であった場合

課税総所得金額 ⇒ 686万円 - 38万円 = 648万円

課税総所得金額 648万円 ≦ 1,000万円

配当控除 ⇒ 50万円 × 10% = 5万円

②総所得金額が1,065万円、そのうち非上場株式の配当所得が50万円、所得控除が38万円であった場合

課税総所得金額 ⇒ 1,065万円 - 38万円 = 1,027万円

課税総所得金額 1,027万円 > 1,000万円

配当控除 ⇒ {50万円 - (1,027万円 - 1,000万円)} × 10% + {(50万円 - 23万円) × 5%} = 3.65万円

③総所得金額が2,205万円、そのうち非上場株式の配当所得が50万円、所得控除が38万円であった場合

課税総所得金額 ⇒ 2,205万円 - 38万円 = 2,167万円

課税総所得金額 2,167万円 > 1,000万円

配当控除 ⇒ {50万円 - (2,167万円 - 1,000万円)} × 10% = 0円

{(50万円 - 0円) × 5%} = 2.5万円

「確定申告する?しない?」どちらがお得?

1銘柄につき1回の配当金額が、上の「剰余金の配当の検討」の項目で計算している配当金額以下の場合、申告不要制度を選択することが出来ます。

※ただし、この申告不要制度を選択して確定申告をしないことができるのは国税部分だけで、地方税は別途確定申告が必要になります。

では、申告不要制度を選択できる場合、確定申告をした方がお得なのでしょうか?

これは、個人個人で違います。

それは、所得税の総合課税には、所得が多ければ多いほど所得税率が高くなる超過累進課税制度※が適用されているからです。

※5%、10%、20%、23%、33%、40%、45%の7段階

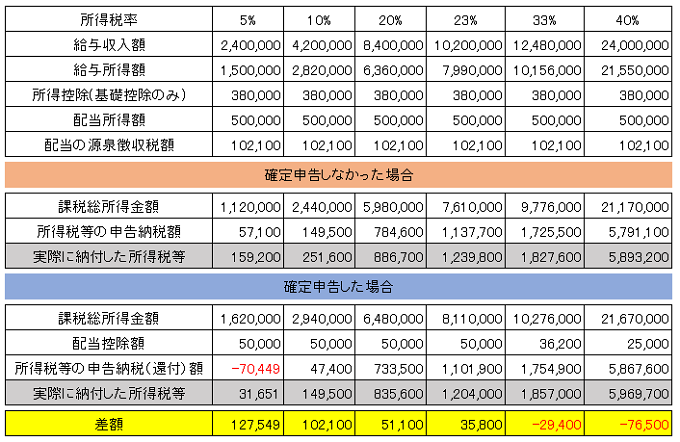

これは、言葉で説明しても解りにくいので、下の比較表を見てください。

※前提条件として、

①所得は、給与と配当のみである。

②所得控除は、基礎控除のみである。

③受け取った配当は、申告不要制度を選択できる範囲内の配当である。

④平成26年度の所得税法に基づき計算している。

⑤住民税は考慮に入れていない

として見てください。

こちらを見ていただければお分かりになると思いますが、(当たり前なのですが)所得税率が上がれば上がるほど、確定申告をした方が不利になります。

この事例では、掛かる所得税率が33%以上になった場合は申告しない方が有利ということになります。

しかし、この有利不利の判定はその方の置かれている状況によって変わってきますので一概には何とも言えません。

目安としては、非上場株式の配当金の源泉徴収税率は20.42%(復興特別所得税含む)なので、ご自身の総合課税の所得税率が20%以下の方であれば、配当控除を考慮出来る分、税額が少なる可能性が高いことになります。

役員報酬と配当、どちらが有利?

ここからようやくタイトルにある「役員報酬と配当ではどちらが有利なのか?」という話をしたいと思います。

上でも書いた通り、同族会社の社長は株主を兼ねている場合が多いので、会社から対価を得る方法として「役員報酬」としてもらうか「配当」としてもらうかを選択することができます。

しかし、「配当」という形を選択するケースはかなり少なく、ほとんどは「役員報酬」というケースがほとんどです。

仮に、トータルで1,000万円の対価をもらう場合に、

- 全額役員報酬としてもらう

- 半分を役員報酬、半分を配当としてもらう

- 全額を配当としてもらう

の3パターンで所得税を試算してみます。

(扶養控除等の所得控除は基礎控除のみとします。)

パターン1

役員報酬1,000万円 ⇒ 給与所得控除後の給与所得780万円

課税総所得 ⇒ 780万円 - 38万円 = 742万円

所得税等の申告納税額は1,093,000円

パターン2

役員報酬500万円 ⇒ 給与所得控除後の給与所得346万円

配当所得 ⇒ 500万円(源泉徴収税額:1,021,000円)

課税総所得 ⇒ 346万円 + 500万円 - 38万円 = 808万円

課税所得808万円に対して課せられる所得税の額は1,222,400円

配当控除 ⇒ 500万円 × 10% = 50万円

所得税等の申告還付額は283,430円

※事前に1,021,000円が源泉徴収されている為、実際の所得税等の額は737,570円となります。

パターン3

配当所得 ⇒ 1,000万円(源泉徴収税額:2,042,000円)

課税総所得 ⇒ 1,000万円 - 38万円 = 962万円

課税所得962万円に対して課せられる所得税の額は1,638,600円

配当控除 ⇒ 1,000万円 × 10% = 100万円

所得税等の申告還付額は1,389,990円

※事前に2,042,000円が源泉徴収されている為、実際の所得税等の額は652,010円となります。

このように、同じ1,000万円の対価を同族会社から得る場合でも、その取り方によって税金の額が大きく異なることがお分かりいただけるかと思います。

しかし、法人税法に従って支給された役員報酬は、法人税法上損金算入が認められるのに対し、配当は税引き後の利益から支払われますので損金となりません。

つまり、役員報酬という形をとれば、法人税を安くすることが出来るが、社長個人の所得税が高くなる可能性が高い。

配当という形をとれば、法人税を安くすることは出来ませんが、配当控除がある分、社長個人の所得税が安くなる可能性が高いです。

ですので、法人税等の計算に与える影響も考慮しなければなりませんが、所得税の観点からは、配当所得の活用も一つの選択肢ということです。

同族会社とオーナー個人の税金をトータルで考え、法人税、所得税はもちろん、消費税や相続税のことまで総合的に有利になるよう対策を講じる場合には、朝日税理士法人までお気軽にご相談ください。