賞与に対する源泉徴収

賞与を支払う際には、毎月の給与計算と違うことがあり注意が必要です。

毎月の給与計算と違うところとして、次のようなことがあります。

1、社会保険料の計算方法

2、源泉所得税の額の計算の仕方

3、賞与支払届総括表及び賞与支払届の提出が必要

社会保険料の計算方法

ここでは詳しく述べませんが、社会保険料の金額を定めた料額表の給与計算で使う表の下に、賞与についての社会保険料のことが小さく載っています。内容は次の通りです。

賞与に係る保険料額は、賞与額から1,000円未満の端数を切り捨てた額(賞与標準額)に、保険料を乗じた額となります。

標準賞与額の上限は、健康保険は年間540万円(毎年4月1日~翌年3月31日)厚生年金保険と児童手当拠出金の場合は年間150万円となります。

なお、雇用保険の計算は給与計算の場合と同じで、賞与の支給額に雇用保険の料率を乗じて計算します。

源泉所得税の額の計算の仕方

賞与の源泉所得税の計算は、「賞与に対する源泉徴収税額の算出率の表」に従って行います。

対象者の前月の課税対象額(給与の額面額+各種手当)-(健康保険料+介護保険料+厚生年金保険料+雇用保険料) 但し1,000円未満切り捨て額を算定する。

2、扶養控除等申告書を参照して対象者の扶養人数を確認します。

3、課税対象額と扶養人数を税額表にあてはめて交わったところの、一番左の欄に記載されている「賞与の金額に乗ずべき率」で賞与にかかる源泉所得税の額を計算します。

≪例≫

賞与166,360円

月給250,000円でその他手当なし、扶養人数は0人、

前月の給与計算の課税対象額が213,000円である場合

月給250,000円−社会保険料(健康保険料+厚生年金保険料+雇用保険料で金額は省略)が

213,073円であるとすると、1,000円未満を切り捨てると213,000円となります。

それを税額表に当てはめてみます。

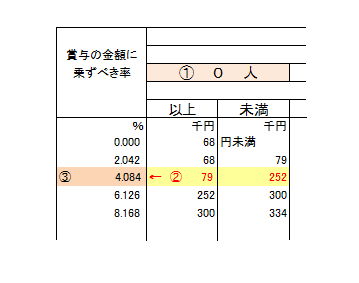

① 最初に扶養人数を確認して列を選択します。この事例は扶養人数が0人なので0人の列を選択します。

② 次に、前月の給与計算の課税対象額の千円未満切り捨て額が213,000円なので、79千円以上252千円未満に該当します。

③ その金額の一番左の列に定められた税率が4.084%なので、この率を使って税額計算を行います。

{賞与額面額166,360円−(健康保険料+厚生年金保険料+雇用保険料)}×4.084% で計算し5,829.91円であったとすると →5,829円

・所得税の計算において1円未満の端数は切り捨て

・扶養控除等申告書の提出が無い場合は、税額表の「乙欄」を利用

また、前月の給与計算が無い、扶養親族に障害者等を含むといった場合には計算方法が異なります。賞与に対する源泉徴収税額の算出率の表の備考欄に記載されていますので、そちらを参照して下さい。

賞与に対する源泉徴収について、詳細は国税庁ホームページをご確認下さい。

賞与支払届等を提出

従業員に賞与を支給したときは、賞与支払日から5日以内に、被保険者賞与支払届等を提出することになっています。

この手続がないと、年金事務所や職域健康保険組合は、賞与をいくら支払ったのかを把握することが出来ず、賞与にかかる社会保険料を引き落とす手続が出来ません。

年金事務所からの書類郵送や、提出等については日本年金機構のホームページをご覧下さい。

山崎